Как изменится работа бухгалтера в 4 квартале 2020 года – читайте в Системе Главбух. Там же вы узнаете про изменения, которые вступят в силу с 2021 года

Правило №1

Подотчетные вправе получить сотрудники и подрядчики

Подотчетные получают работники (п. 6.3 Указания № 3210-У). Но работники в кассовом порядке — это не только штатные специалисты, но и «физики», с которыми заключен гражданско-правовой договор (п. 5 Указания № 3210-У). А значит, выдавать деньги под отчет можно и подрядчикам, которые в штате компании не числятся. Согласны с этим и в ЦБ РФ (письмо от 02.10.14 № 29-1-1-6/7859).

Правда, у компании нет таких же мер воздействия на подрядчика, как на работника. В частности, она не может удержать у него деньги из зарплаты (ст. 137 ТК РФ). Поэтому не исключено, что «физик» выполнит работы, а отчет так и не сдаст. Избежать таких ситуаций помогут формулировки в договоре. Например, в тексте можно записать: «Подрядчик получает деньги под отчет на покупку материалов, необходимых для выполнения работ. В течение трех рабочих дней после истечения срока Подрядчик обязуется представить Заказчику авансовый отчет и документы, подтверждающие расходы. В случае нарушения данного срока Заказчик начисляет неустойку в размере 1 процента от выданных средств».

Правило №2

Деньги можно выдать наличными или перечислить на карту

Деньги под отчет можно выдавать любым способом — наличными или перечислить на карту (зарплатную или корпоративную). Но порядок выдачи подотчетных денег на личные карты безопаснее прописать в учетной политике. А при заполнении поручения в назначении платежа необходимо написать, что это подотчетные. Тогда не будет путаницы, какие суммы компания выдавала — под отчет, зарплату, дивиденды и т. п. (письма Минфина России № 02-03-10/37209, Федерального казначейства № 42–7.4–05/5.2–554 от 10.09.13, Минфина России от 25.08.14 № 03-11-11/42288).

Правило №3

Заявление на выдачу денег под отчет подавать необязательно

Выдать сотруднику деньги под отчет можно без его заявления. Достаточно приказа или другого распорядительного документа. Такая возможность предусмотрена пунктом 6.3 указаний ЦБ от 11.03.2014 № 3210-У. Каких-либо ограничений на размер подотчетных сумм и срок выдачи денег в законодательстве нет.

В распорядительном документе укажите:

- фамилию, имя и отчество (при наличии) подотчетного лица;

- сумму наличных денег;

- срок, на который выдают деньги;

- дату и регистрационный номер документа.

Подписать такой документ должен руководитель организации. Это следует из письма ЦБ от 06.09.2017 № 29-1-1-0Э/20642.

Если выдаете деньги под отчет руководителю организации, он сам подписывает приказ. Нет запрета оформлять общий приказ на несколько сумм. Например, если нужно выдать деньги нескольким сотрудникам либо один сотрудник каждый месяц получает одну и ту же сумму. ЦБ подтвердил – оформить подотчет нескольким работникам можно одним приказом (письмо от 13.10.2017 № 29-1-1-ОЭ/24158).

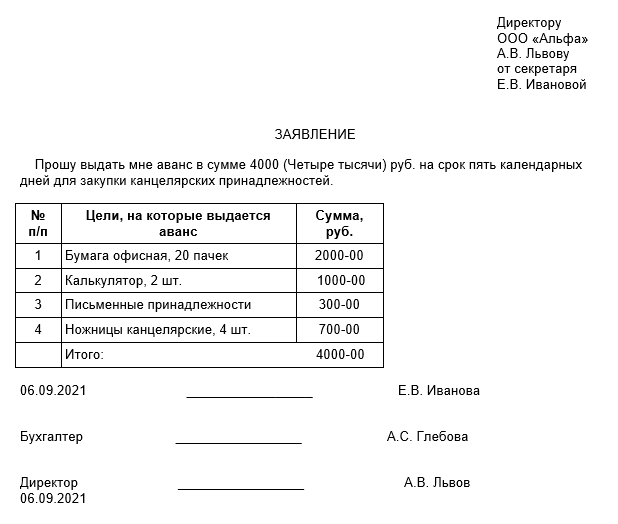

Образец заявления на выдачу денег под отчет

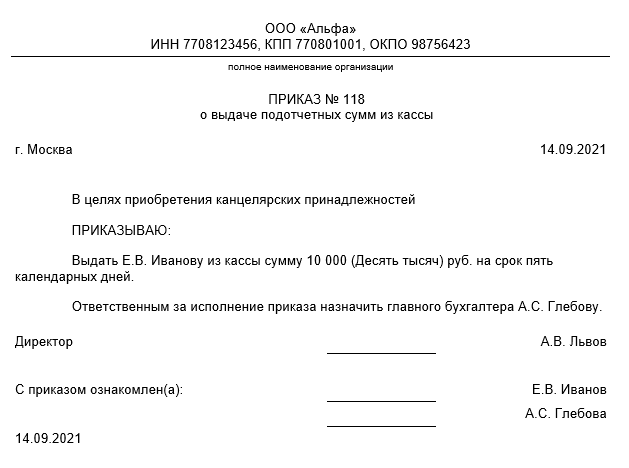

Образец приказа о выдаче денег под отчет

Правило №4

Выдать деньги можно до получения отчетов за прошлые покупки

Подотчетные суммы выдавайте на срок, который установлен в организации. Если цели выдачи разные, то установите различные сроки и закрепите их в локальном нормативном акте. Например, в Положении о расчетах с подотчетными лицами.

Срок, на который выданы деньги, фиксируют в заявлении на аванс. Далее его утверждает руководитель, когда визирует заявление или издает приказ. Выдавать наличные под отчет можно, даже если сотрудник не погасил задолженность по прошлому авансу. Требование о том, что сотрудник должен сначала отчитаться за ранее выданные суммы, из пункта 6.3 Указаний ЦБ от 11.03.2014 № 3210-У убрали.

Правило №5

Работник вправе вернуть остаток подотчетных любым способом

Работник, который получил подотчетные на карту, вправе вернуть их наличными в кассу компании. И наоборот, если ему выдали наличные, то он может со своей карточки зачислить деньги на счет компании. Это нам подтвердили и специалисты банков.

Правда, некоторые банки отказываются принимать наличные, если компания перечисляла деньги на карту. Они ссылаются на банковские правила. В числе прочих поступлений прямо названы только подотчетные, которые клиенты получили по чекам (приложение 1 к Указанию Банка России от 12.11.09 № 2332-У). А при перечислении денег на карты компания не заполняет чек. На практике коллеги решают проблему разными способами. Первый — в объявлении на взнос наличными можно не упоминать, что это возврат подотчетных. Вместо этого лучше написать, например, прочие поступления. Вариант второй — можно аннулировать приходный ордер, вернуть работнику неизрасходованные деньги и взять у него заявление на удержание долга из зарплаты.

Правило №6

Лимит в 100 тыс. рублей не действует для подотчетных

Предельный размер расчета наличными – 100 000 руб. по одной сделке не применяется при выдаче подотчетных сумм сотруднику. Однако это ограничение действует при расчетах с другими организациями или предпринимателями (п. 4 и 5 Указания ЦБ от 09.12.2019 № 5348-У). Поэтому при оплате товаров, работ, услуг от лица организации сотрудник должен его соблюдать. Если лимит будет нарушен, инспекторы могут оштрафовать организацию.

Инспекторы могут установить нарушение этого правила при проверке авансовых отчетов сотрудников, а именно кассовых чеков, квитанций, приложенных к нему. Сумма штрафа для организации в этом случае может составить от 40 000 до 50 000 руб. Помимо этого инспекторы вправе оштрафовать руководителя на сумму от 4000 до 5000 руб. (ст. 15.1 КоАП).

Подотчетные лица также не должны соблюдать лимит 100 000 руб. при расчетах корпоративной картой. Ведь банковская карточка, в том числе корпоративная, – это электронное средство платежа, и ее используют при безналичных расчетах (п. 1.5 положения ЦБ от 24.12.2004 № 266-П). Поэтому при оплате товаров, работ или услуг с помощью корпоративной карты соблюдать лимит расчетов 100 000 руб. также не нужно.

Правило №7

Подотчетные деньги нельзя передавать другим сотрудникам

Передача денег одного подотчетного лица другому не предусмотрена действующим законодательством. Представить отчет за полученную под отчет сумму должен работник, который изначально получил деньги (подп. 6.3 п. 6 Указания ЦБ от 11.03.2014 № 3210-У).

Обратите внимание: оформлять выдачу средств под отчет из тех денег, что вернул в кассу другой подотчетный сотрудник, тоже нельзя. Выдача денег под отчет допускается только из наличной выручки за проданные товары, выполненные работы, оказанные услуги. Когда деньги поступили в кассу в качестве не израсходованного подотчетным лицом аванса, такие суммы выдавать наличными из кассы нельзя. Указанную сумму нужно сдать в банк. Новую сумму под отчет можно выдать из снятых со счета денег. Подтверждает такую позицию информация пресс-службы ЦБ от 08.05.2020.

Правило №8

Авансовый отчет не оформляют, если работник вернул весь подотчет

Авансовый отчет составляют, чтобы подтвердить расходы. Если сотрудник не израсходовал полученный подотчет, то расходов нет, поэтому авансовый отчет не требуется. Аналогичные правила действуют, если командировку отменили, но работник успел получить аванс. Если сотрудник вернул всю подотчетную сумму, составьте приходный кассовый ордер по форме № КО-1. В строке «Основание» напишите: «Возврат неиспользованных подотчетных сумм».

Штрафа за отсутствие авансового отчета в этом случае нет. Единственный риск состоит в том, что ИФНС может заподозрить под подотчетом выдачу беспроцентных займов, посчитать материальную выгоду и доначислить НДФЛ и штрафы.

Чтобы снизить риски, стоит утвердить в положении о расчетах с подотчетными лицами порядок действий в подобных случаях. Например, прописать: «Если сотрудник ничего не приобрел на полученные в подотчет средства, то должен в трехдневный срок вернуть всю неизрасходованную сумму в кассу и получить квитанцию к приходному кассовому ордеру. Авансовый отчет в этом случае сотрудник не составляет».

Вы также можете оформлять авансовый отчет при полном возврате подотчетных сумм. Законодательство не запрещает оформлять авансовый отчет, когда сотрудник возвращает всю полученную под отчет сумму (п. 6.3 Указания ЦБ от 11.03.2014 № 3210-У).

Правило №9

Расходы в валюте надо пересчитать в рубли

Сотрудникам надо компенсировать фактические затраты (ст. 168 ТК РФ). Но сложность в расчетах возникает, если работник ездил за рубеж. Как правило, компания выдает подотчетные в рублях, а сотрудник сам обменивает их на иностранную валюту (евро, доллары и т. п.). Чтобы определить расходы работника, их надо пересчитать в рубли.

Есть два возможных варианта. Первый — у работника есть документы, подтверждающие курс обмена валюты. Например, справка об обмене валюты или выписка со счета, если работник оплачивал покупки картой. Тогда расходы надо пересчитать по курсу, установленному в этих документах.

Второй способ определения валютных расходов действует, если курс обмена подтвердить нечем. Тогда расходы работника надо пересчитать в рубли по курсу ЦБ РФ на дату утверждения его авансового отчета (подп. 5 п. 7 ст. 272, подп. 12 п. 1 ст. 264 НК РФ).

Срочные изменения по вашему ИНН

Уже треть работодателей интересуют навыки бухгалтера в Excel

Пройдите тест, который оценит, умеете ли вы работать с программой так, как это нужно работодателю.

Перейти к короткому тесту- Статьи по теме:

- С 1 апреля меняется порядок налогообложения НДС машин, купленных у физических лиц

- Документы, которые необходимы, чтобы оформить расчеты с подотчетниками

- Какие изменения учитывать при использовании в работе ККТ

- Ответственность за нарушение кассовой дисциплины

- Ситуации с подотчетными, в которых чаще всего путаются