Условия примера: ООО «Прогресс» заключило договор поставки с ценами в у. е.

Расчет налогов по договору в условных единицах представлен на конкретном примере. Руководитель ООО «Прогресс» решил устанавливать цены на товары в условных единицах. 23 января 2012 года ООО «Прогресс» заключило с покупателем договор поставки. Стоимость товаров по договору составляет 24 000 у. е. (без НДС), 1 у. е. равна 1 евро. Стоимость с учетом НДС — 28 320 у. е.

По условиям договора право собственности переходит к покупателю, когда товары переданы ему на складе поставщика и подписана с двух сторон накладная. Перечислить оплату за товар покупатель должен не позднее чем через 15 дней после отгрузки. При этом в договоре сказано, что контрагент оплачивает продукцию по курсу Банка России на дату платежа. ООО отгрузило товары по данному договору 24 января. Покупатель оплатил товары 7 февраля. Курсы евро, установленные Банком России, составили (условно):

- на 24 января — 41,1235 руб/EUR;

- на 31 января — 41,5146 руб/EUR;

- на 7 февраля — 41,7621 руб/EUR.

В январе 2012 года отражают отгрузку товаров

В нашем примере право собственности к покупателю от продавца переходит в момент отгрузки. В этот день бухгалтерия ООО «Прогресс» составит документы на отгрузку и рассчитает налоговую базу по НДС. Кроме того, этим же днем бухгалтер компании датирует выручку в учете.

Оформляют счет-фактуру и рассчитывают НДС

На дату отгрузки товаров, то есть на 24 января 2012 года, бухгалтер составил счет-фактуру. В нем он отразил показатели в рублях:

- в графе 5 — стоимость товаров без налога, которая составила 986 964 руб. (24 000 EUR × 41,1235 руб/EUR);

- в графе 8 — сумму НДС — 177 653,52 руб. (986 964 руб. × 18%);

- в графе 9 — стоимость товаров с учетом налога в размере 1 164 617,52 руб. (986 964 + 177 653,52).

Как бухгалтер отразил начисленный НДС в книге продаж, вы можете посмотреть на этой же странице ниже.

Составляют товарную накладную

Итак, НДС определен по курсу на дату отгрузки. Поэтому стоимость товаров и сумма налога в товарной накладной № ТОРГ-12 будет такая же, как и в оформленном счете-фактуре:

- в графе 12 бухгалтер укажет 986 964 руб.;

- в графе 14 — 177 653,52 руб.;

- в графе 15 — 1 164 617,52 руб.

Включают выручку в доход при расчете налога на прибыль

Поскольку право собственности в соответствии с условиями договора перешло к покупателю, бухгалтер 24 января отразил в налоговом учете выручку от реализации. Ее размер составил 986 964 руб.

Отражают реализацию товаров в бухучете

24 января бухгалтер отразил реализацию так:

ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка»

— 1 164 617,52 руб. — учтена выручка от реализации товаров;

ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68 субсчет «Расчеты по НДС»

— 177 653,52 руб. — начислен НДС.

На 31 января переоценивают в бухучете задолженность покупателя

Правила бухгалтерского учета требуют от поставщика рассчитывать курсовую разницу по задолженности покупателя на отчетную дату. То есть на последнее число каждого месяца. Это следует из пунктов 5 и 7 ПБУ 3/2006.

Таким образом, 31 января бухгалтер отразил в учете компании такую курсовую разницу:

ДЕБЕТ 62 КРЕДИТ 91 субсчет «Прочие доходы»

— 11 075,95 руб. (28 320 EUR × (41,5146 руб/EUR – 41,1235 руб/EUR)) — отражена положительная курсовая разница.

Однако Налоговый кодекс РФ не требует ежемесячно пересчитывать долг покупателя. Таким образом, в целях расчета налога на прибыль поставщик не будет переоценивать задолженность. Поэтому у него возникает отложенное налоговое обязательство:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 77

— 2215,19 руб. (11 075,95 руб. × 20%) — отражено отложенное налоговое обязательство.

На дату оплаты товаров учитывают суммовую и курсовую разницу

На дату оплаты товаров бухгалтеру нужно отразить суммовую разницу в налоговом учете. В бухгалтерском же учете он отразит курсовую разницу.

В налоговом учете суммовую разницу бухгалтер рассчитает таким образом:

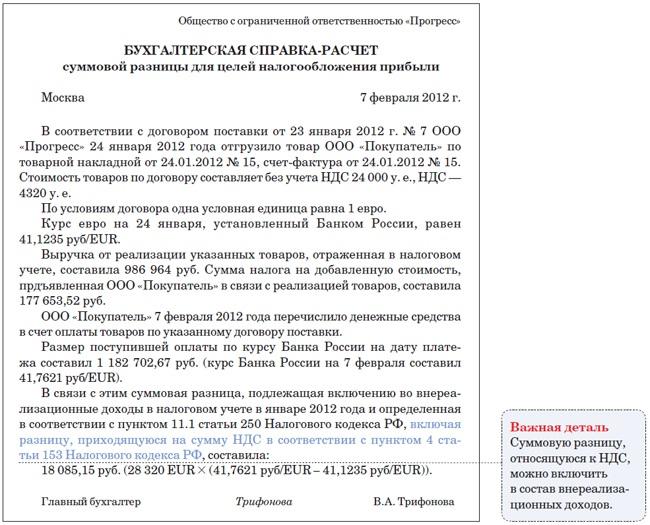

18 085,15 руб. (28 320 EUR × (41,7621 руб/EUR – 41,1235 руб/EUR)). Расчет суммовой разницы приведен в бухгалтерской справке (см. ниже).

А в бухучете 7 февраля бухгалтер отразит поступившую оплату и курсовую разницу следующими проводками:

ДЕБЕТ 51 КРЕДИТ 62

— 1 182 702,67 руб. (28 320 EUR × 41,7621 руб/EUR) — поступила оплата за реализованные товары;

ДЕБЕТ 62 КРЕДИТ 91 субсчет «Прочие доходы»

— 7009,2 руб. (28 320 EUR × (41,7621 руб/EUR – 41,5146 руб/EUR)) — отражена положительная курсовая разница;

ДЕБЕТ 77 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

— 2215,19 руб. ((18 085,15 руб. – 7009,2 руб.) × 20%) — погашено отложенное налоговое обязательство.

Темы: