Отсутствие или непредставление первичных документов правонарушение, за которое предусмотрена налоговая и административная ответственность. Как ее избежать, читайте в Системе Главбух.

Что такое первичная документация в бухгалтерии

В законе о бухучете сказано, что каждый факт хозяйственной жизни оформляют первичным бухгалтерским документом. К фактам чиновники относят сделку, событие или операцию, которые влияют на финансовое положение компании, движение денег и на финансовый результат деятельности организации.

В БухСофт есть удобная распознавалка первички. Убедитесь сами - закажите бесплатный доступ на 15 дней.

Получается, что первичная документация – это документы, которые используют в учете для оформления фактов хозяйственной жизни. Причем первичные учетные документы – это обязательные бумаги не только для бухгалтерского учета, но и для налогового (ст. 252 НК РФ).

Перечень форм первичной учетной документации на 2020 год

Формы первичных учетных документов можно разделить по участкам работы, в которых используют бумаги. Список первичной документации в бухгалтерии может быть обширным.

Типовые первичные документы: примеры заполнения

Причина в том, что унифицированные и самостоятельно разработанные формы первичной учетной документации являются бумагами основой для каждой операции, сделки или событию, которые возникают в процессе работы.

Перечень документов можно поделить так:

- кадры, рабочее время и расчеты с персоналом

- работа с подотчетниками;

- работы в строительстве;

- услуги;

- основные средства;

- нематериальные активы, материалы и малоценные и быстроизнашивающиеся предметы;

- продукция и товарно-материальные ценности в местах хранения;

- денежные расчеты с населением с использованием ККТ;

- торговые операции;

- услуги общепита;

- кассовые операции;

- результаты инвентаризации;

- работа строительных машин и механизмов, работы в автотранспорте;

- расчетные документы;

- бланки строгой отчетности;

- бланки трудовых книжек и вкладышей к ним;

- сельскохозяйственная продукция и сырье.

Например, для учета основных средств используют следующие первичные документы:

- акты о приеме-передаче;

- накладная;

- акт о приеме-сдаче;

- акт о списании;

- инвентарная карточка;

- инвентарная книга;

- акты по оборудованию.

Подробнее о видах и формах смотрите в таблице.

Что входит в типовые формы первичных учетных документов по учету основных средств

|

Номер формы |

Наименование формы |

Постановление Госкомстата, которое утвердило форму |

Назначение |

|---|---|---|---|

|

ОС-1 |

Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) |

от 21 января 2003 г. № 7 |

Применяется для оформления приема-передачи отдельных объектов основных средств (кроме зданий и сооружений), их включения в состав основных средств и ввода в эксплуатацию, а также для исключения объектов из состава основных средств при их передаче (продаже, мене и т.п.) другой организации. |

|

ОС-1а |

Акт о приеме-передаче здания (сооружения) |

от 21 января 2003 г. № 7 |

Применяется для тех же целей, что и акт ОС-1, но предназначен исключительно для приема-передачи зданий и сооружений. |

|

ОС-1б |

Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) |

от 21 января 2003 г. № 7 |

Применяется для тех же целей, что и акт ОС-1, но предназначен для передачи групп объектов основных средств, кроме зданий и сооружений |

|

ОС-2 |

Накладная на внутреннее перемещение объектов основных средств |

от 21 января 2003 г. № 7 |

Применяется для оформления и учета перемещения объектов основных средств внутри организации из одного структурного подразделения (отдела, цеха и т.п.) в другой. |

|

ОС-3 |

Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств |

от 21 января 2003 г. № 7 |

Применяется для оформления и учета приема-сдачи объектов основных средств из ремонта, реконструкции, модернизации. |

|

ОС-4 |

Акт о списании объекта основных средств (кроме автотранспортных средств) |

от 21 января 2003 г. № 7 |

Применяется для списания единичных объектов основных средств, пришедших в негодность. |

|

ОС-4а |

Акт о списании автотранспортных средств |

от 21 января 2003 г. № 7 |

Применяется для списания автотранспортных средств, пришедших в негодность. |

|

ОС-4б |

Акт о списании групп объектов основных средств (кроме автотранспортных средств) |

от 21 января 2003 г. № 7 |

Применяется для списания групп объектов основных средств (кроме автотранспортных средств), пришедших в негодность. |

|

ОС-6 |

Инвентарная карточка учета объекта основных средств |

от 21 января 2003 г. № 7 |

Применяется для учета наличия единичных объектов основных средств и их движения внутри организации. |

|

ОС-6а |

Инвентарная карточка группового учета объектов основных средств |

от 21 января 2003 г. № 7 |

Применяется для учета наличия групп однотипных объектов основных средств и их движения внутри организации. |

|

ОС-6б |

Инвентарная книга учета объектов основных средств |

от 21 января 2003 г. № 7 |

Применяется для тех же целей, что и формы № ОС–6 и № ОС–6а, но предназначена для использования малыми предприятиями. |

|

ОС-14 |

Акт о приеме (поступлении) оборудования |

от 21 января 2003 г. № 7 |

Применяется для учета оборудования, поступившего на склад, с целью его последующего использования в качестве объекта основных средств. |

|

ОС-15 |

Акт о приеме-передаче оборудования в монтаж |

от 21 января 2003 г. № 7 |

Применяется для передачи оборудования в монтаж. |

|

ОС-16 |

Акт о выявленных дефектах оборудования |

от 21 января 2003 г. № 7 |

Составляется при обнаружении дефектов оборудования, выявленные в процессе монтажа, наладки или испытания, а также по результатам контроля. |

Первичные документы бухгалтерского учета компания может разработать самостоятельно (информация Минфина России № ПЗ-10/2012). Обязательны лишь формы первичных учетных документов по кассовым операциям. Вносить в них исправления также нельзя.

В то же время можно использовать привычные типовые бланки. Тем более что все они есть в бухгалтерских программах. В таком случае нужно установить в учетной политике, что организация применяет в качестве основы для первичных документов унифицированные формы, и их перечислить.

Чиновники утвердили много унифицированных форм для первичных документов, в том числе и для бухгалтерского учета.

Посмотреть, где взять утвержденные бланки для предприятия, можно по перечню в таблице ниже.

Перечень унифицированных форм первичных бухгалтерских документов 2020 года и документы, которые их утверждают

Сфера действия документов |

Чем утвердили бланк |

|---|---|

|

Учет кадров |

Постановление Госкомстата России от 5 января 2004 г. № 1 |

|

Учет рабочего времени и расчетов с персоналом по оплате труда |

|

|

Учет расчетов с подотчетными лицами |

Постановление Госкомстата России от 1 августа 2001 г. № 55 |

|

Учет работ в капитальном строительстве и ремонтно-строительных работах |

Постановление Госкомстата России от 11 ноября 1999 г. № 100 Постановление Госкомстата России от 30 октября 1997 г. № 71а |

|

Учет услуг |

Постановление Правительства РФ от 26 декабря 2011 г. № 1137 Приказ ФНС России от 24 марта 2016 г. № ММВ-7-15/155 Постановление Госкомстата России от 9 августа 1999 г. № 66 |

|

Учет основных средств |

Постановление Госкомстата России от 21 января 2003 г. № 7 |

|

Учет нематериальных активов |

Постановление Госкомстата России от 30 октября 1997 г. № 71а |

|

Учет материалов |

|

|

Учет малоценных и быстроизнашивающихся предметов |

|

|

Учет продукции, товарно-материальных ценностей в местах хранения |

Постановление Росстата от 9 августа 1999 г. № 66 |

|

Учет денежных расчетов с населением при осуществлении торговых операций с применением контрольно-кассовых машин |

Постановление Госкомстата России от 25 декабря 1998 г. № 132 Приказ Минторга РСФСР от 28 ноября 1988 г. № 229 |

|

Учет торговых операций (общие) |

|

|

Учет торговых операций при продаже товаров в кредит |

|

|

Учет торговых операций в комиссионной торговле |

|

|

Учет операций в общественном питании |

|

|

Учет кассовых операций |

Постановление Госкомстата России от 18 августа 1998 г. № 88 Постановление Госкомстата России от 27 марта 2000 г. № 26 Приказ Минфина России от 13 июня 1995 г. № 49 |

|

Учет результатов инвентаризации |

|

|

Учет работы строительных машин и механизмов |

Постановление Госкомстата России от 28 ноября 1997 г. № 78 |

|

Учет работ в автомобильном транспорте |

|

|

Расчетные документы |

Положение, утвержденное Банком России 19 июня 2012 г. № 383-П |

|

Бланки строгой отчетности |

Приказ Минфина России от 9 июля 2007 г. № 60н Приказ Минфина России от 17 мая 2006 г. № 80н Приказ Минфина России от 14 января 2008 г. № 3н Приказ Минфина России от 9 февраля 2007 г. № 14н Приказ Минфина России от 9 апреля 2008 г. № 39н Приказ Минтранса России от 5 августа 2008 г. № 120 |

|

Учет бланков трудовых книжек и вкладышей к ним (учет движения трудовых книжек и вкладышей к ним) |

Постановление Минтруда России от 10 октября 2003 г. № 69 |

|

Учет сельскохозяйственной продукции и сырья (учет движения и реализации сельскохозяйственной продукции) |

Постановление Госкомстата России от 29 сентября 1997 г. № 68 |

Оформление первичных документов в бухгалтерском учете

Работа с первичной документацией – одна из основных задач бухгалтерии. Ведь от правильности оформления бумаг зависит учет расходов и вычетов.

Если вы модифицировали старые бланки или разработали новые с нуля, тогда их образцы приведите в приложении к учетной политике. Главное убедитесь в том, что в первичке есть все обязательные реквизиты. Проверьте первичку на опасные и безопасные ошибки по методичке налоговиков, которую можно посмотреть в Системе Главбух. Стоит провести ревизию до начала отчетной кампании, чтобы сэкономить время на исправление бумаг и избежать доначислений.

Основные правила ведения первички чиновники установили в статье 9 Закона о бухучете. Там же есть и обязательные реквизиты, к которым относят:

- наименование и дата составления документа;

- название компании;

- содержание факта хозяйственной деятельности;

- натуральное или денежное измерение (рубли, штуки, упаковки и т. п.);

- должности сотрудников, совершивших операцию и ответственных за нее (ответственных за оформление события), их подписи и Ф.И.О. (иные данные, которые позволяют идентифицировать работников).

Сроки представления первички в бухгалтерию в 2020 году

Бухгалтер проводит операцию по документам бухгалтерского учета. Также учесть расходы или принять НДС к вычету получится только при наличии всех подтверждающих документов. Поэтому сотрудники, которые отвечают за саму операцию, должны своевременно предоставлять бумаги в бухгалтерию.

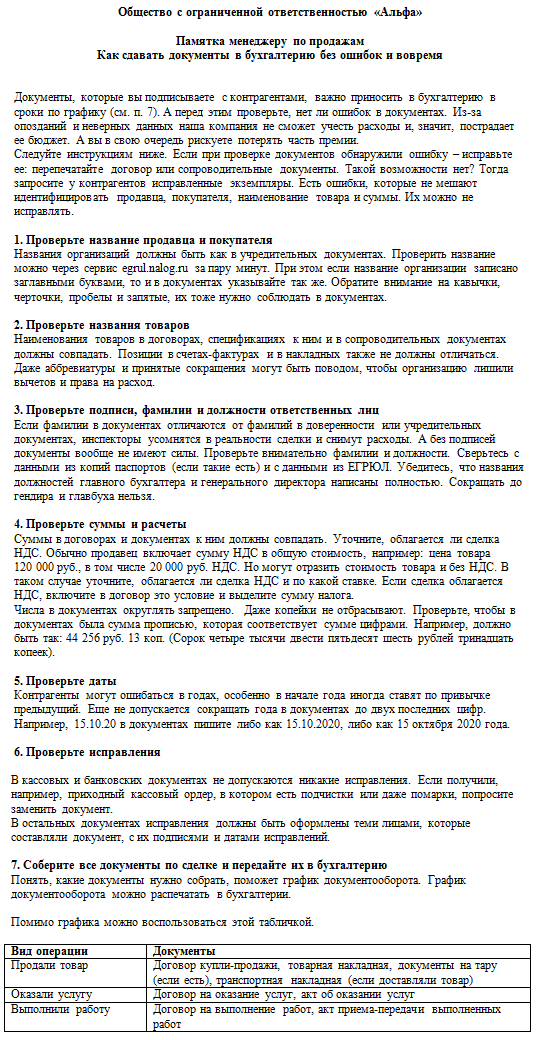

Чтобы ускорить документооборот в компании, можно разработать памятки. В них распишите, что должны проверить работники перед сдачей первички бухгалтеру. Там же можно привести перечень первичных документов бухгалтерского и налогового учета, которые надо оформить с контрагентом и предоставить бухгалтеру.

Образец памятки для менеджеров отдела продаж

Виды первичных документов в бухгалтерском учете

К первичной бухгалтерской документации относится все то, что оформляют на каждый факт хозяйственной жизни компании. Можно выделить такие виды первичных документов:

- по назначению (распорядительные, исполнительные, строгой отчетности, комбинированные, бухгалтерского оформления);

- по объему содержания информации (первичные, сводные);

- по способу отражения хозяйственной операции (разовые, накопительные);

- по месту составления (внутренние, внешние);

- по способу составления (на бумаге, в электронке).

Обратите внимание, что формы бухгалтерских первичных документов могут быть как унифицированными, так и разработанными самостоятельно. Кстати, первичку можно корректировать так же, как счета-фактуры, подробнее об этом - в журнале "Главбух".

Документы первичного учета, которые используют в бухгалтерском учете, считают частью системы управленческой документации. Чиновники классифицируют их по Общероссийской классификации управленческой документации или ОКУД (утв. постановлением Госстандарта РФ от 30 декабря 1993 г. № 299).

Код состоит из семи чисел. К примеру, для первичных документов по учету кассовых операций первые две будут «04». Они означают класс форм. Затем следуют еще два числа, которые означают подкласс. Следующие три – регистрационный номер, а последний знак – контрольное число. Например, код у приходника – 0402007, а у расходника – 0402008. ОКУД можно увидеть на унифицированных формах первичных учетных документов в 2019 году.

Чаще всего бухгалтер работает с такими документами, как:

- счета-фактуры (форму утвердили постановлением Правительства РФ от 26 декабря 2011 г. № 1137);

- счета на оплату (утвержденной формы в законодательстве нет, поэтому можно разработать ее самостоятельно);

- договоры с контрагентами;

- товарные и товарно-транспортные накладные или ТТН (формы берите из постановлений Правительства РФ от 15 апреля 2011 г. № 272 и Госкомстата РФ от 28 ноября 1997 г. № 78);

- акты выполненных работ и оказанных услуг (это своеобразный двусторонний первичный документ, на которым ставят отметки исполнитель и заказчик. Для строительных работ можно брать формы из постановления Госкомстата РФ от 11 ноября 1999 г. № 100 или разработать свои, а вот по услугам унифицированных бланков нет).

С 18 февраля 2020 года Росархив изменил сроки хранения документов (приказ от 20.12.2019 №236). В частности, счета-фактуры хранят теперь не четыре года, а пять лет. Мы подготовили удобную таблицу с новыми сроками хранения бухгалтерских, налоговых и кадровых документов. Ее можно скачать и распечатать, чтобы ничего не выкинуть раньше времени. Подробности >>>

Срочные изменения по вашему ИНН

Уже треть работодателей интересуют навыки бухгалтера в Excel

Пройдите тест, который оценит, умеете ли вы работать с программой так, как это нужно работодателю.

Перейти к короткому тесту

Подсказка от

Подсказка от